中国银行保险监督管理委员会邵阳监管分局:

根据《湖南邵东农村商业银行股份有限公司章程》有关规定,湖南邵东农村商业银行股份有限公司(以下称本公司)对2021年度信息进行披露,本次信息披露的主要内容分为财务会计报告、各项风险管理状况、法人治理情况、年度股本金变动、关联交易事项等信息。

一、基本情况

(一)本公司于2014年7月23日取得企业法人营业执照,统一社会信用代码号:91430500663974738M,法定代表人:赵文君,注册资本60500万元。

(二)截至2021年12月底,在职员工421人,与年初相比减少20人,下设分支机构44家,其中:营业部1个、支行38个、分理处6个。机关设置办公室、人力资源部、稽核审计部、信贷管理部、风险管理部、内控合规部、计划财务部、运营管理部、科技信息部、纪检监察室、安全保卫部,授信管理部、电子银行部、党群工作部、金融市场部等15个部门,实行一级法人、统一核算、分级管理、授权经营的管理体制。

(三)主要经营范围包括:吸收公众存款;发放短期、中期和长期贷款;办理国内结算业务;办理票据承兑和贴现;代理发行、代理兑付;承销政府债券;买卖政府债券、金融债券;从事同业拆借;从事借记卡业务;从事贷记卡业务;代理收付款项及代理保险业务;经中国银行保险监督管理委员会批准的其他业务。

二、财务会计报告

2021年度,本公司严格按照企业会计准则和《金融企业会计制度》《湖南省农村信用社会计核算办法》,以持续、稳健、高质量的经营活动为前提,以所发生的各项业务为对象,记录并反映了本公司业务经营情况,遵循了真实性、及时性、谨慎性会计原则,所有财务会计报表经湖南京信联合会计师事务所进行审计,均公允反映了本公司2021年12月31日财务状况及2021年度经营成果和现金流。

(一)资产与负债情况

2021年末,资产总额1806552万元,比上年的1660758万元增加145794万元。其中:

1.现金8145万元,比上年的6705万元增加1440万元;

2.存放中央银行款81294万元,比上年的84343万元减少3049万元;

3.央行专项扶持资金15321万元,与上年持平;

4.存放同业款项45355万元,比上年的38659万元增加6696万元;

5.各项贷款1226836万元,比上年的1071131万元增加155705万元;

6.长期股权投资6165万元,比上年的20万元增加6145万元;

7.固定资产(净值)3513万元,比上年的3735万元减少222万元;

8.在建工程1541万元,比上年的1513万元增加28万元;

9.无形资产0万元,与上年持平;

10.其他资产160068万元,比上年的126546万元增加33522万元;

11.应收利息6456万元,比上年的7035万元减少579万元。

2021年末,负债总额为1692405万元,比上年的1548027万元增加144378万元(负债占资产总额的93.68%,比上年的93.21%增加0.47%)。其中:

(1)各项存款1593353万元,比上年的1443459万元增加149894万元,(占整个负债的94.15%,与上年的93.25%上升0.9个百分点);

(2)应付利息40557万元,比上年的32067万元增加8490万元;

(3)其他应付款项2836万元,比上年的3256万元减少420万元。

(二)所有者权益情况

2021年底,所有者权益为114147万元,比上年的112731万元增加1416万元。其中:

1.实收资本(股本金)60500万元,比上年的55000万元增加5500万元;

2.资本公积4269万元,与上年的7019万元减少2750万元;

3.盈余公积21197万元,比上年的22741万元减少1544万元;

4.一般准备27944万元,比上年的27346万元增加598万元;

5、未分配利润0万元,比上年的0万元持平;

6、其他综合收益237万元,比上年的624万元比上年减少387万元。

(三)贷款情况

1.按贷款方式分类:年末贷款总额为1226836万元,其中:信用贷款26842万元,比上年的22064万元增加4778万元、占2.19%,比上年的2.06%增加0.13个百分点;保证贷款456504万元,比上年的395890万元增加60614万元,占37.21%,比上年的36.96%增加0.25百分点;抵押贷款714405万元,比上年的621860万元增加92545万元、占58.23%,比上年的58.06%增加0.17个百分点;质押贷款29085万元,比上年的31317万元减少2232万元、占2.37%,比上年的2.92%减少0.55个百分点。

2.按贷款风险程度即五级分类:正常贷款1180771万元,比上年的1044280万元增加136491万元、占各项贷款余额的96.25%,比上年的97.49%下降1.24个百分点;关注贷款6738万元,比上年的6685万元增加53万元,占0.55%,比上年的0.62%下降0.07个百分点;次级贷款22319万元,比上年的3405万元增加18914万元、占1.82%,比上年的0.32%上升1.5个百分点;可疑贷款16276万元,比上年的15268万元增加1008万元、占1.33%,比上年的1.43%下降0.1个百分点;损失贷款732万元,比上年的1493万元减少761万元、占0.05%,比上年的0.14%减少0.08个百分点。其中不良贷款总额为39327万元,比上年的20166万元增加19161万元、不良贷款占各项贷款的比例为3.21%,比上年的1.88%上升1.33个百分点。

(四)财务收支情况

1.各项收入情况

全年实现总收入94505万元,较上年同期的87006万元增加7499万元,增长8.62%,总收入增加的主要原因是贷款利息收入增加4733万元,投资收益增加2238万元,金融机构往来收入增加483万元,实现账面利润17479万元,较上年的21257万元减少3778万元。

全年实现营业收入93899万元,比上年同期的86249万元增加7650万元,增幅为8.87%,增加的主要原因是贷款利息收入增加4733万元,投资收益增加2238万元。其中:

实现贷款利息收入69466万元,占营业收入的73.98%,比上年的75.05%下降1.07个百分点。较上年同期的64733万元增加4733万元,增长7.31%,贷款收息率为5.66%,比上年的6.46%下降了0.8个百分点,贷款利息收入仍然是我行的主要收入来源。

实现金融机构往来收入6194万元,较上年同期的5711万元增加483万元,涨幅8.46%。

实现手续费收入1213万元,较上年同期的1133万元增加80万元,涨幅为7.06%。

投资收益。全年实现债券利息收入16859万元,较上年同期的14620万元增加2239万元,增幅为15.31%。

2.各项支出情况

全年各项总支出为77027万元,比上年同期的65749万元增加11278万元,增幅为17.15%,主要因素为:业务及管理费支出增加1979万元,利息支出增加6851万元,资产减值损失增加2443万元。各项支出情况具体如下:

⑴利息支出。全年支出33531万元,较上年同期的26680万元增加6851万元,增幅为25.68%,增加的主要原因是存款总量大幅增加、定期储蓄存款占比高,成本增加。

⑵金融机构往来支出。全年支出614万元,较上年同期的727万元减少113万元,降幅为15.54%。

⑶手续费支出。全年支出2030万元,较上年同期的1052万元增加978万元,增幅为92.97%,增加的主要原因是我行免收客户所有手续费。

⑷营业费用及管理费。全年支出21958万元,较上年同期的19979万元增加1979万元,增幅为9.91%,增加的主要因素有:业务宣传费(2600万)、广告费(295万元)、印刷费(416万)、业务招待费(182万)、电子设备运转费(635万)、钞币运送费(227万)、安全防卫费(402万)、保险费(350万)、邮电费(129万)、诉讼费(6万)、咨询费(58万)、审计费(20万)、公杂费(389万)、差旅费(151万)、水电费(327万)、会议费(84万)、绿化费(15万)、理(董)事会(24万)、会费(3万)、税费(0万)、交通工具耗用费(455万)、管理费(370万)、物业费(26万)、职工工资(7995万)、职工福利费(508万)、职工教育经费(123万)、工会经费(129万)、劳动保护费(102万)、基本养老保险金(1146万)、基本医疗保险费(260万)、工伤费(10万)、失业保险金(17万)、生育保险金(0万元)、补充养老保险金(555万)、补充医疗保险(385万)、辞退福利(0万)、非货币性福利(291万)、住房公积金(694万)、取暖及降温费(0万)、租赁费(246万)、修理费(254万)、低值易耗品摊销(327万)、长期待摊费用摊销(224万)、无形资产摊销(0万)、固定资产折旧(531万)、其他费用(997万)。

3.营业税金及附加

全年支出为419万元,较上年同期的614万元减少195万元,降幅为31.76%。

4.资产减值损失。全年贷款减值损失支出18140万元,比上年同期的15697万元增加2443万元。

5.营业外收入。全年实现606万元,较上年同期的757万元减少151万元。

6.营业外支出。全年支出334万元,比上年同期的1000万元减少666万元。

7.利润分配。

2021年我行全年实现账面利润17479万元,缴纳全年应交企业所得税5422万元,可供分配的利润总额为12056.98万元,具体分配如下:

(1)提取股金红利。按照湖南省农村信用社联合社全省农村信用社关于印发《2021年度决算工作的指导意见》文件精神,按10%计提股金分红金额6050万元。

(2)提取法定盈余公积金。按税后利润的10%计提1205.7万元。

(3)弥补年初未分配利润2993.4万元。

(4)按照湖南省农村信用社联合社全省农村信用社关于印发《2021年度决算工作的指导意见》文件精神,年末一般准备要达到风险资产期末余额的150%。计提一般风险准备1807.88万元。

(五)不良贷款情况

2021年,我行采取各种措施清收不良贷款,通过责任清收、委托清收、依法清收、置换等方式化解不良贷款。年末,不良贷款余额为39328万元,比上年的20166万元增加19162万元、不良贷款占各项贷款的比例为3.21%,比上年的1.88%上升1.33个百分点。

(六)关联交易情况

截至2021年12月31日,本公司与全部关联交易方交易余额总计44633.74万元,占同期本公司资本净额39.10%,其中:最大一户关联方为邵东邦盛置业有限公司,交易余额为7850万元,占同期本公司资本净额6.17%,符合监管规定。2021年1-12月重大关联交易共3笔,关联方为湖南金利华实业有限公司、李德兴、李凯,交易余额分别为2000万元、600万元、2940万元 。没有向关联方发放无担保贷款、向关联方发放贷款条件优于其它非关联方的情况、利用关联交易利益输送的情况。

(七)表外业务情况

2021年,年末表外业务余额2093304万元,比上年增加1862211万元,其中有价单证年末余额65000万元,与上年持平;抵押物品价值年末余额1725050万元,比上年增加225714万元。

三、股权结构变化情况

2021年底,股金总户数1218户、总金额为60500万元。其中:法人股东15户,法人股31159.65万股;自然人股东1203人,自然人股29340.35万股(职工股东425人,股本10965.27万股),法人股占股本金比51.50%、自然人股占股本金比48.50%(其中职工股占股本金比18.12%),符合监管要求。

2021年度,本公司风险资产总额1024251万元,资本净额127128万元,资本充足率达10.97%,比上年的12.15%下降1.18个百分点,核心资本充足率9.85%,比上年的11.05 %下降1.2个百分点,一级资本充足率9.85%,比上年的11.05%下降1.2个百分点,分别高于银监部门10.5%、8.5%、7.5%的监管要求。

四、清收股东购买不良贷款本息分配

(一)2021年收回股东购买不良贷款本金2938492.5元,收回利息192181.1元,本息合计3130673.6元。

(二)2021年收回股东购买不良贷款的本息3130673.6元,按照本行股东大会相关规定,利息部分做本行收入,本金部分扣除手续费25%、金额为734623.13元,可分配金额为2203869.37元。

五、法人治理结构情况

报告期内,本公司严格按照《公司法》《商业银行法》《股份制商业银行公司治理指引》和《股份制商业银行独立董事和外部监事制度指引》等相关法律法规,结合本公司实际情况,不断完善公司治理结构,提高信息透明度,保护存款人利益,为股东创造价值,勇于承担社会责任。本公司建立了党委会、股东大会、董事会、监事会、高级管理层机构为主体的组织架构,党委会、股东大会、董事会、监事会分别制定了相应的议事规则,形成了党委会、股东大会、董事会、监事会及高级管理层相互分离、相互制衡的公司治理结构,按《公司章程》规定,各层级在自己的职责权限范围内,各司其职,各负其责,确保了本公司的规范运作,未发生违法违规情况。

2022年5月31日,本公司召开了湖南邵东农村商业银行股份有限公司第十次股东大会,出席会议的143名股东(或代理人)共计持有股份53157.6万股,占总股份的87.86%。大会以记名投票的方式,审议通过了《湖南邵东农村商业银行股份有限公司2021年度董事会工作报告》《湖南邵东农村商业银行股份有限公司2021年度监事会工作报告》《湖南邵东农村商业银行股份有限公司关于2021年度利润分配方案》《湖南邵东农村商业银行股份有限公司2021年财务执行情况及2022年财务预算报告》等7项议案。

第十次股东大会实行律师见证制度,由湖南宏彦律师事务所赵美珍、佘伟等2位律师进行了全程现场见证,并出具了律师见证书。

六、风险管理状况

风险管理概述。本公司从事的银行等金融业务具有各种类型的风险,业务经营中主要面临政策风险、信用风险、流动性风险、市场风险、法律风险和操作风险。风险管理的目标是在风险和收益之间取得适当的平衡,确保在合理的风险水平下安全、稳健经营。

针对以上风险,董事会制定整体风险管理战略,监督本行风险管理及内部控制系统,并评估全行总体风险;经营层根据董事会制定的风险管理战略,制定并推动执行相应的风险管理政策、制度和程序;信贷管理部、风险管理部、内控合规部、计划财务部、运营管理部、电子银行部等部门共同构成本行风险管理的主要职能部门,具体执行各项风险管理的政策和制度;稽核审计部门负责对本公司的风险管理和控制环境进行独立的审核。

1、政策风险

政策风险是指国家宏观经济、金融政策的变化,由于公司对宏观面的把握不准而出现的风险,如信贷投向不符合国家产业导向而可能导致贷款质量下降等。

本公司防范政策风险是董事会成立了战略发展委员会,加强对国家宏观政策的研究,主要信贷投向向国家引导的产业方向投放,限制直至禁止信贷资金向国家限制的“两高一剩”行业投放,加强对“三农”支持力度,将政策风险控制在最小范围。

2. 信用风险

信用风险是指借款人或交易对手无法履行到期合同约定的义务或承担的风险。信用风险主要存在于对公业务、对私业务及资金业务(包括债权性投资)之中。

本公司对包括授信调查和申报、授信审查审批、贷款发放、贷后监控和不良贷款管理等环节的信贷业务全流程实行规范化管理,并参照中国银监会制定的《贷款风险分类指引》,制定五级分类实施细则,管理贷款信用风险。通过调整信贷前、中、后台职能设置,建立信贷“三台”分设制约机制,实现授信、用信分离,风险防范能力得到有效提升,并对公司领导班子分工进行调整,进一步加强前中后台的管理和监督。

2021年,本公司认真贯彻落实国家宏观经济政策和产业政策,确保信贷资金投向实体经济,严格落实“三办法一指引”,强化贷款用途管理和资金去向跟踪,严防信贷资金直接或间接地流入股市、民间借贷市场等领域;严格限制“两高一剩”行业、房地产开发、低水平重复建设政府平台贷款及存在风险隐患信贷客户。

3. 流动性风险

流动性风险是指没有足够资金以满足到期债务支付的风险。本行对流动性风险实施集中管理。按月测算流动性指标,按季度上报流动性监测报告,加大对流动性日常管理和监测;采取日报形式,每日统计存、贷款变动情况,随时关注备付金比例、存贷款比例、短期资金流动性比例、流动性负债依存度、中长期贷款比例等指标,保持适当水平的流动性资产。报告期根据国家金融形势的变化特点与发展趋势,结合本地经济发展情况,进行了流动性压力测试,制定了流动性管理的处置预案,确保各项业务协调发展。

4. 市场风险

市场风险是指因市场价格出现不利变动而使银行表内和表外业务发生损失的风险。本公司的市场风险主要来源于利率风险,密切关注央行金融政策发布、利率价格指导,及时传达、修订金融产品利率,积极创建科学有效的市场风险管理制度,努力提高对市场风险的识别、量化、监测和控制能力,通过加强业务和制度创新,把握市场利率变动走势,增强利率风险管理能力,提高市场风险管理水平。

5、操作风险

报告期内,一是健全内控机制,完善流程建设。按照建立现代金融企业制度和银行流程要求,对所有内控制度进行修订,进一步完善组织架构、部门设置、岗位职责。二是落实“四项”制度,防范操作风险。按照银监部门“四项制度”要求,制定轮岗轮调工作方案。三是加强会计基础管理。按月召开例会提示风险点,提高主办会计工作责任心和管理水平,加大检查处罚力度,严格执行凭证、现金、票据交换、支付系统查询查复工作,做到全年无差错、无事故。四是注重科技风险防范。加强设备与系统的日常维护,做好二级运级机构管理,确保设备及系统安全稳定运行,每月对中心机房进行一次全面安全检查,组织应急演练,及时排除运行隐患。五是信贷管理逐步实现电子化、科学化。积极应对宏观经济新变化和监管要求,加快信息管理科学化进程。六是健全案件防控基础工作,加大操作风险查防力度,对各业务条线和基层网点进行严格风险排查,重点排查个人所从事岗位风险、与本岗位相互制约岗位风险以及他人他岗风险,提出具体防范措施。

七、内控制度建设与执行情况

2021年,本公司内控制度的建设工作更加完善,初步建立了风险防控长效机制,但是,离全面风险防控的建设,还有差距:一是没有建立起风险识别系统;二是没有全面罗列风险点;三是风险控制机制的运作欠完善。

八、薪酬管理情况

本公司设立相对独立的薪酬管理委员会,按照国家有关法律和政策规定负责本公司的薪酬管理制度和政策设计,并报送本公司董事会,董事会对薪酬管理负最终责任;每年根据省联社经营目标任务要求,结合实际,制定了《2021年度经营目标管理和绩效考核办法》(湘东农商银发〔2021〕3号),将经营目标按照年度指标、季度指标、月度指标层层分解到网点、到月、到人。同时,对A、B、C三类网点所属内外勤实行有差别的授权、管理、任务分配和绩效考核方案。清非人员的绩效工资与清非任务相挂钩,收息计酬等同于客户经理进行考核。营业部金库人员、联行柜及信贷内勤考核以营业部全体员工的平均绩效为基数,考核后确定,机关工作人员薪酬按照绩效系数考核后确定。并实行绩效延期支付管理,即对营业部主任、副主任、支行行长、副行长、分理处主任和客户经理利息绩效的40%延期支付三年;对总行参加贷审会的部门经理、市场拓展部经理、稽核审计部经理按照全县客户经理利息绩效平均数计算本人绩效后的40%,延期支付三年;对延期支付的绩效工资,期间发现其有违规行为造成资金损失的,不予支付,符合支付条件的,届满时全额支付。

九、抵押、质押品的管理情况

根据法律法规的相关规定和本公司《抵、质押品管理办法》,抵押物的所有权或使用权凭证及其他相关资料经经办行、抵押人双方共同确认、填写交接清单并签字盖章后交本公司或抵押登记机关保管。在抵押合同有效期内,抵押物由抵押人占管。抵押人在占管期间应维护抵押物的完好,不得采用非合理方式使用抵押物而使其价值遭受贬损。

十、小微企业金融服务情况

2021年本行推动普惠领域贷款投放增量扩面。至2021年末,本行小微企业与涉农贷款余额104.44亿元,涉农贷款占各项贷款余额的84.79%;小微企业贷款余额45.48亿元,普惠小微贷款25.35亿元,占各项贷款余额的20.58%,普惠小微贷款户数3739户。本行积极应对疫情,大力发展线上小微企业金融服务,本行手机银行有效客户达125508户,同比增长52.8%;网上银行绑定卡客户31873户,同比减少1.7%;ATM机63台、GRS 7台,自助设备布设也跟随机构网点设置布置到位。

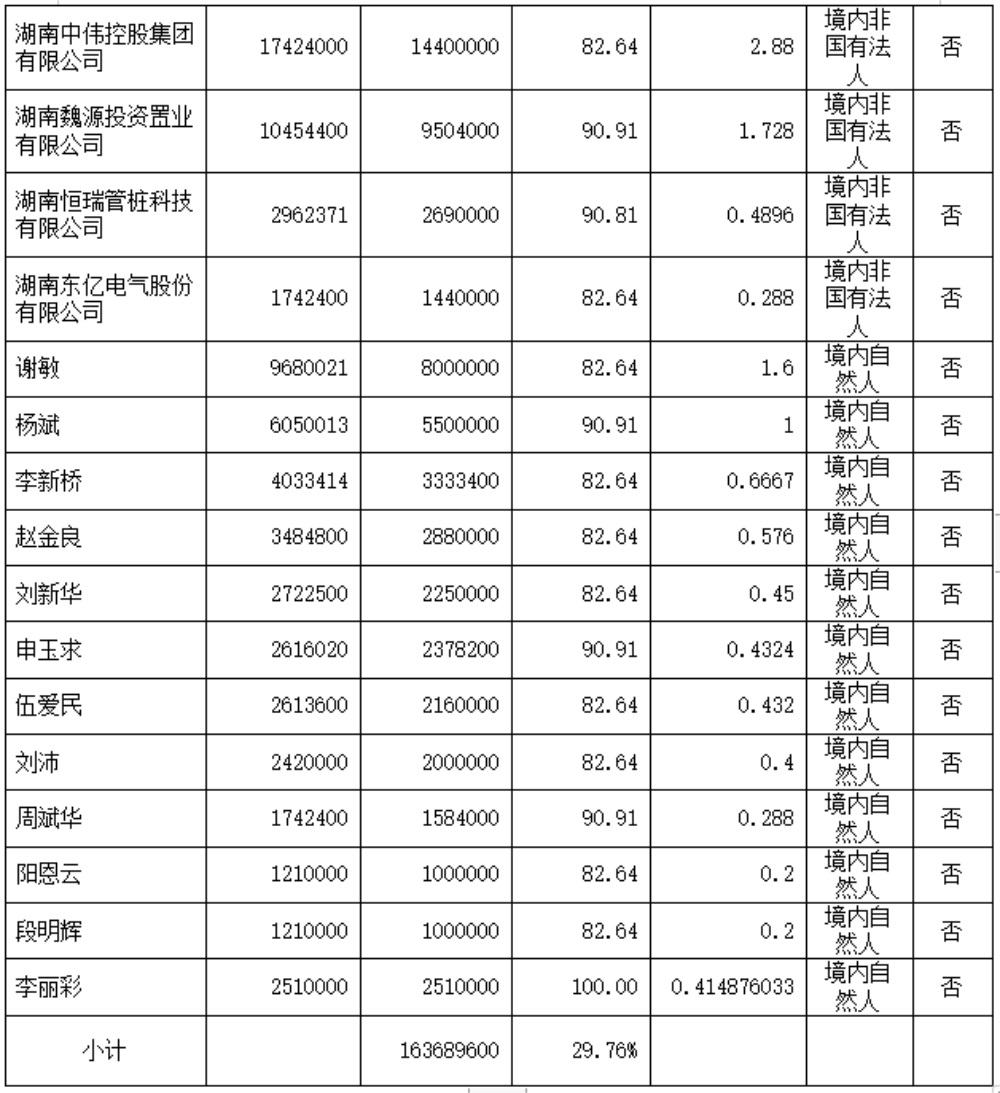

十一、股东股权质押情况

至2021年12月31日,我行22名股东质押股权163689600股,占我行总股本605000000股的29.76%,高于监管标准9.76个百分点。明细如下:

我行已制定整改压降计划,原则上不再办理对外质押出质手续,拟在2022年12月31日之前将总体股权质押率压降到20%以内。对于股权出质率超过50%的股东,已限制其在股东大会上的表决权。

以上是本公司2021年度的相关信息,本公司董事会保证所披露的信息真实、完整,符合法律法规和会计制度的有关规定。

湖南邵东农村商业银行股份有限公司

二○二二年三月十六日